1. Focus Coronavirus

Les marchés boursiers ont connu un krach sans précédent. Durant la Covid19 les pertes ont dépassées les 30%.

Les mesures drastiques de confinement partout dans le monde ont mis à l’arrêt tout un pan de l’économie mondiale (commerces, industries, tourisme…). Les prévisions de bénéfices des entreprises étaient d’ores et déjà revues en baisse d’environ 20% et une récession mondiale s'est profilée. Dans un tel contexte, il est logique que toutes les bourses mondiales aient fortement chuté.

Les banques centrales ont commencé à coordonner leurs actions pour assurer un maximum de liquidité sur les marchés financiers et éviter une crise de liquidité. Les gouvernements ont alors mis en place des mesures exceptionnelles d’accompagnement pour les entreprises et pour les salariés.

La certitude d’une récession et la forte volatilité observée sur les marchés nous rappellent qu’investir n’est pas sans risque.

2. Psychologie et investissement

Avant de prendre toute décision, il est important de comprendre comment vos émotions influencent votre façon de gérer votre épargne.

La finance comportementale étudie l’impact de votre psychologie sur vos décisions d’investissement. Cette école de pensée remet en cause l’efficience des marchés financiers et la rationalité des épargnants. Elle part du principe que la psychologie impacte vos comportements d’investisseurs et expliquerait les anomalies de la Bourse.

Le facteur émotionnel joue donc un rôle important dans la gestion de votre épargne. Le dépit ressenti par un épargnant pour la perte d’une partie de son investissement est supérieur au plaisir associé à un gain de la même somme.

Naturellement, vous vous précipitez à l’achat quand vous ressentez des émotions positives, phase qui correspond en bourse à un pic de marché. A l’inverse, vous vous précipitez à vendre quand sous ressentez des émotions négatives, phase qui correspond en bourse à un creux de marché.

Vos émotions vous amènent ainsi à prendre des décisions trop rapides et par conséquent peu optimales. C’est en comprenant mieux comment vos émotions influencent vos décisions que vous pouvez faire des choix plus éclairés.

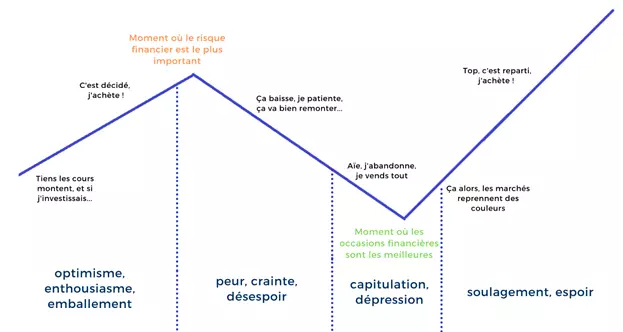

La courbe ci-dessous illustre les différentes phases émotionnelles d’un investisseur en fonction des fluctuations des marchés financiers :

1. Phase d’optimisme, d’enthousiasme et d’emballement

Lorsque les marchés sont porteurs et largement orientés à la hausse, vous avez un sentiment d’optimisme ou d’euphorie qui vous pousse à investir sur les marchés. Ce sentiment est souvent à l’origine d’une décision d’investissement ou d’achat. Or, c’est souvent sur des niveaux élevés. Ce n’est donc pas nécessairement le meilleur moment pour investir.

2. Phase de peur, crainte et désespoir

Les marchés commencent à baisser. Un sentiment de peur et de dépit s’empare des épargnants et vous pousse à remettre en question vos investissements. La question de tout céder et de sortir des marchés se pose.

3. Phase de capitulation et dépression

Les marchés continuent de baisser. Un sentiment de capitulation s’empare des épargnants et vous pousse à vendre sur des niveaux plus bas que ceux sur lesquels vous avez investi. Or, c’est justement à cette période, que certains qualifient de « soldes », qu’il faudrait investir. Dans cette période, il faut faire preuve de patience et de bon sens.

4. Phase d’espoir, soulagement et retour de l’optimisme

Lorsque les marchés repartent à la hausse, vous êtes soulagés et redevenez optimistes. Vous pensez alors à réinvestir. Vous achetez alors que les marchés ont déjà largement rattrapé la baisse précédente.

Votre faculté à paniquer lors des krachs est naturelle et s’explique aussi par l’effet dit « moutonnier ». Les médias font aussi leur part du travail en relayant plus les mauvais passes des marchés que les phases de hausse. Comme le dit le proverbe boursier, il est préférable d’acheter au son du canon et vendre au son du clairon. Autrement dit, il est préférable d’acheter en cas de baisse des marchés et vendre quand tout est au beau fixe.

3. Nos conseils pour bien gérer votre épargne en cas de crise

1. Placements financiers

Voici les réflexes à avoir en cas de baisse des marchés :

Ne pas paniquer et conserver vos investissements

Vous êtes exposés aux marchés financiers à travers un PEA, un compte-titres, des unités de comptes (UC) au sein d’un contrat d’assurance-vie ou d’un contrat de capitalisation et vous observez une baisse accrue de marchés financiers : ne paniquez pas !

Nous vous conseillons de ne pas agir sous le coup de la panique et de faire preuve de patience. En cédant vos positions, vous risquez de les vendre au plus bas et d’essuyez des moins-values. Vous pouvez également manquer de belles opportunités : vendre vous empêche de profiter du rebond et de la reprise des marchés qui suivront. L’histoire montre que les cycles boursiers se suivent et se ressemblent : après un krach, les marchés rebondissent toujours. Gardez en tête que les périodes de hausse sont en moyenne plus longues et plus importantes que les périodes de baisse.

Prenez aussi du recul, si vous vous êtes fixé un horizon de placement à moyen ou long terme, ne remettez pas en question quotidiennement votre investissement. La rentabilité de votre investissement s’apprécie à l’horizon que vous vous êtes fixé.

Réinvestir à prix bas

Si vous avez des liquidités à placer sur le long terme, c’est le moment d’investir. Les marchés ayant fortement chuté, vous allez pouvoir acheter à bas des prix attractifs. Nous pouvons comparer cette situation avec les « soldes » !

Rappelons que le plus important dans tout investissement c’est le prix d’acquisition. Si votre objectif est de capitaliser à moyen ou long terme, acheter à un bon prix vous est un élément essentiel pour espérer générer des plus-values. C’est donc peut-être le moment d’ouvrir un PEA, un compte-titres ou une assurance-vie avec des unités de compte.

Bien que personne ne puisse prédire le moment où les marchés repartiront à la hausse, il faut garder à l’esprit que l’économie est cyclique. De façon systémique, dès que l’activité économique repart, les marchés financiers se reprennent. Les positions que vous aurez prises profiteront du rebond boursier et du prochain cycle haussier.

Investir régulièrement

Les marchés financiers étant par essence fluctuants, il est difficile d’investir avec un timing parfait.

Pour capter la performance tout en limitant le risque, vous pouvez investir régulièrement. Que ce soit au sein de votre compte-titres, de votre PEA ou de votre assurance-vie, vous pouvez mettre en place des versements programmés, mensuels ou trimestriels. Ces investissements permettent :

- En période de baisse des marchés, d’acheter à moindre coût des titres ou des unités de comptes et d’obtenir ainsi plus de titres ou de parts

- En période de hausse, d’acheter certes moins de parts ou de titres mais d’augmenter l’épargne déjà acquise et les gains.

Investir régulièrement sur les marchés permet ainsi de lisser vos points d’entrées (et donc les prix d’acquisition) et de moins subir la volatilité des marchés.

Investir dans un produit structuré

Un produit structuré est un fonds qui permet de coupler un actif financier avec un indice (sous-jacent).

Dans les phases où les marchés boursiers ont potentiellement une marge pour une revalorisation positive, ce type de placement peut être une bonne solution.

En période de baisse des marchés financiers, les indices boursiers baissent et offrent des points d’entrée intéressants. Le produit structuré vous permet de vous positionner sur une date de constatation initiale plus favorable. Ainsi le fonds vous protège à la baisse et vous permet de profiter de la remontées des indices. Lorsque les marchés financiers sont très bas et laissent entrevoir un rebond à court ou moyen terme, vous multipliez vos chances de sortie du fonds et de gains.

Il existe plusieurs types de produits structurés. La plupart ont des « barrières de protection » qui vous permettent, si l’indice ne baisse pas au-delà de cette barrière de sécuriser votre investissement. Vous pouvez également trouver des produits structurés qui vous serviront régulièrement des coupons (dividendes).

Qu'est-ce qu’un fonds structuré ? Risques, frais,... | Le tuto placement Net Academy

Le tuto placement Net Academy (EPISODE 1)

Le tuto placement Net Academy (EPISODE 1)Toujours diversifier vos placements

Le proverbe « ne mettez pas tous vos œufs dans le même panier » prend tout son sens lorsqu’il s’agit de gérer votre épargne.

Tous les supports d’investissement quel qu’ils soient ne réagissent pas de la même façon que ce soit à la hausse ou à la baisse, ni au même moment. Diversifier votre épargne vous permet de réduire les risques.

Le choix d’unités de compte disponibles au sein des contrats d’assurance-vie est suffisamment large pour vous permettre de diversifier votre épargne. Vous pouvez ainsi vous positionner sur différents classes d’actifs (obligations, actions etc.), différentes zones géographiques (Europe, pays émergents, Etats-Unis etc.) ou différents secteurs ou thématiques (santé, nouvelles technologies, luxe, automobile etc.).

Placements immobiliers

L’immobilier est considéré comme une valeur refuge, surtout pour les épargnants français. Si vous souhaitez investir dans la pierre, il vous faudra suffisamment de liquidités pour acheter un bien. Même si vous n’avez pas les capitaux suffisants et que vous souhaitez bénéficier du marché refuge qu’est l’immobilier, d’autres options s’offrent à vous.

Pensez aux SCPI

Vous pouvez investir dans des SCPI (Sociétés Civiles de Placement Immobilier), communément appelées la « pierre-papier ». Vous achetez des parts d’une société dont l’activité est d’acquérir et de louer des biens, souvent des immeubles de bureaux, des commerces, ou encore des résidences gérées. Vous accédez à des typologies de biens généralement réservés aux investisseurs institutionnels, mais également plus porteurs que l’immobilier résidentiel. De nombreuses SCPI sont accessible des 1 000€. Concrètement, vous achetez des parts de cette société et vous touchez régulièrement des loyers proportionnellement à votre mise de fonds dans la SCPI.

Vous pouvez également investir dans des SCPI en nue-propriété. Avec ce type d’acquisition, vous achetez la revalorisation et faites temporairement une croix sur les revenus. Comme vous n’achetez qu’une partie de la propriété (la revalorisation et non le versement de loyers), vous bénéficiez d’une décote sur le prix d’achat. En période de crise, cette stratégie peut porter ses fruits : les acquisitions se font à des points d’entrée intéressants et vous pouvez espérer une revalorisation à moyen ou long terme.

Les unités de comptes immobilières

Vous pouvez également investir au sein de votre contrat d’assurance-vie dans des fonds ou supports spécialisés en immobilier. Il en existe plusieurs types.

Les SCI (Sociétés Civiles Immobilières) ou SC sont des supports d’investissement exclusivement investis en immobilier : elles peuvent investir en SCPI, en immobilier direct ou en foncières cotées.

Les OPCI (Organismes de Placement Collectif en Immobilier) sont des supports d’investissement qui mixent immobilier et financier. 60% de votre investissement est investi en immobilier (direct ou indirect). 65% maximum est investi en actifs financiers à sous-jacents immobiliers (sociétés foncières cotées en bourse).

La plupart des assureurs proposent ce type de supports au sein de leurs contrats d’assurance-vie.

Le Private Equity en immobilier

Moins connu mais pourtant porteur, ce type d’investissement consiste à entrer au capital de sociétés non cotées ayant des besoins de financement pour le développement de projets immobiliers. Ces projets peuvent être des acquisitions immobilières, des restructurations d’actifs, de la promotion ou encore des opérations de marchands de bien.

Ces fonds de Private Equity se placent dans une optique de plus-values et non de rendement : l’objectif cible est d’atteindre une rentabilité de 7% à 12% selon la durée de l’investissement.

Aujourd’hui, les sociétés de gestion qui gèrent ces fonds sont de plus en plus rigoureuses sur la qualité des sociétés qu’elles sélectionnent et accompagnent. C’est aussi pour cette raison que ce type de placement est de moins en moins volatile, que le risque est mieux maitrisé. Par ailleurs, les rendements observés sur les fonds de Private Equity immobilier restent nettement supérieurs aux placements plus traditionnels.

La gestion des émotions est primordiale dans la bonne gestion de vos investissements. Des décisions prises sous le coup de vos émotions peuvent même mettre à mal la rentabilité de vos placements. Les investisseurs ont généralement des objectifs de conservation de 3 à 8 ans. Certes, ils subiront des baisses de rendement car les marchés financiers ne sont pas linéaires et peuvent baisser. Mais il est de bon ton de rappeler que les périodes de hausse sont en moyenne plus longues et plus importantes que les périodes de baisse.

Pour les investisseurs les plus aventureux d’entre vous, il peut être opportun de réinvestir à bas coût et ainsi maximiser votre espérance de gain. C’est peut-être le moment pour vous d’ouvrir un PEA, un compte-titres ou de réinvestir dans vos contrats d’assurance-vie en unités de comptes. Pour les plus prudents, conserver vos placements est une stratégie payante sur le long terme.

Les fondamentaux de diversification et d’investissement régulier sont également importants. En investissant dans différents types d’actifs, secteurs, thématiques ou zones géographiques, vous réduirez le risque. Investir régulièrement permet également de vous affranchir de la volatilité et vous exonère du choix du bon timing pour investir.

Evidemment, n’hésitez pas en cette période à vous rapprocher de l’un de nos chefs de projets patrimoniaux qui est à votre disposition pour vous accompagner dans votre recherche.

On vous accompagne dans les étapes de votre projet !