Qu'est-ce qu'une SCPI et comment fonctionne-t-elle sur le plan fiscal ?

Une SCPI est une société qui détient de l’immobilier. Nous devrions plutôt parler des immobiliers. En effet, il n’y a pas qu’une typologie d’immobilier mais des dizaines. La SCPI participe à tous les marchés : que ce soient les bureaux, les commerces, le résidentiel, la santé, etc. C’est aussi le cas de l’emplacement des biens détenus : Paris, région parisienne, province, Europe au sens large. La SCPI est donc un produit de diversification par nature.

D’autre part, en tant qu’associé, vous détenez des parts de la SCPI. Par conséquent, vous êtes propriétaire de tous les biens détenus. Simplement, vous les détenez partiellement avec l’ensemble des autres associés.

L’autre point fort de l’investissement en parts de SCPI est leur accessibilité. Finalement, vous pouvez souscrire à ce placement pour quelques milliers d’euros voire quelques centaines d’euros pour certaines.

La SCPI vous verse des « loyers » et c’est son principal objectif. Les investisseurs sont intéressés par la stabilité de ce derniers et la simplicité de gestion. En effet, tout est géré par la société de gestion : travaux, recherche de locataires, entretien, etc. et vous percevez des loyers nets de ces charges !!

Et pour finir, ces dividendes réguliers peuvent être associés au traitement de votre impôt sur le revenu.

Les avantages fiscaux des SCPI

Sans transition, nous pouvons dénombrer plusieurs avantages fiscaux portés par le véhicule SCPI. Les voici :

La SCPI Pinel

Dois-je encore vous présenter cette loi de réduction fiscale ?!

Rassurez-vous, nous allons faire un bref rappel. Lors de l’achat d’un bien immobilier neuf, vous avez droit à une réduction sur votre impôt sur le revenu. C’est une incitation fiscale que l’État a mis en place pour soutenir le besoin de construction de logements en France dans des zones tendues voire très tendues.

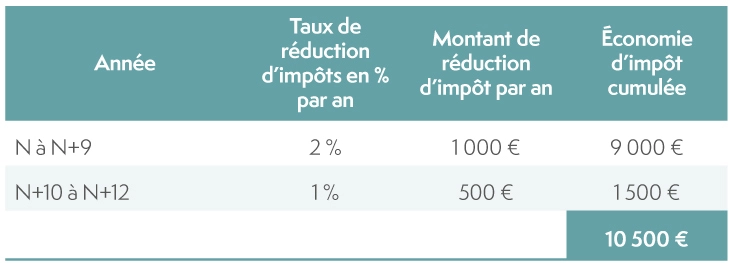

La réduction est de 2%/an pendant les 9 premières années puis de 1%/an sur les trois années restantes. Cela revient à 21% de réduction sur la durée de 12 ans au total… Ces pourcentages s’entendent par rapport au prix d’acquisition du bien.

La SCPI déficit foncier

Le déficit foncier n’est pas une loi ou un statut. C’est un mécanisme qui réside sur un principe assez simple. Si vos charges relatives au bien générant des loyers sont supérieures à ses loyers, vous n’aurez pas d’impôt sur les revenus fonciers considérés mais aussi et surtout pas de prélèvements sociaux. Attention, vous devez déclarer vos revenus au régime réel et non au micro foncier (abattement de 30%).

De plus, vous pouvez défalquer le surplus sur vos revenus globaux. C’est donc une déduction de charges qui peut s’imputer sur vos salaires. Ici, l’efficacité fiscale dépendra de la quotepart travaux et de votre taux marginal d’imposition (TMI). Donc, la déduction dépend du montant des travaux et de votre fiscalité propre.

Vous ne pouvez pas déduire plus de 10 700€ sur vos revenus globaux. Pas de souci si c’est le cas, vous pourrez utiliser le reste l’année prochaines et sur les 6 prochaines années suivants celle des travaux considérés.

Finalement, c’est une annulation de la fiscalité sur vos revenus fonciers. Le fait que les prélèvements sociaux ne soient pas imputés grâce à cette déduction amène une force considérable. Nous vous rappelons qu’ils émargent à 17,2% tout de même.

La SCPI Malraux

En définitive, cette défiscalisation est tirée du principe de déficit foncier. Il s’agit de s’appuyer dessus à travers de l’immobilier particulièrement ancien et dans des zones souvent en plein cœur de ville.

Pour la réduction, on considère le montant des travaux réalisés. Sur cette somme, un pourcentage jusqu’à 30% est retenu pour la réduction d’impôt.

Il est important de noter que la réduction Malraux s’applique comme celle du Pinel sur votre impôt directement. Ce n’est pas une déduction sur les revenus.

Déclarations fiscales et obligations des investisseurs en SCPI

Obligations :

La première des obligations est avant tout de déclarer vos revenus et vos réductions d’impôts !

Ensuite, en tant qu’associé d’une SCPI fiscale, vous devrez détenir les parts jusqu’à la fin de vie de la SCPI. Quelles qu’elles soient, les réductions d’impôts imposent une durée de conservation correspondant à une obligation de location. N’oublions pas pourquoi l’État vous incite avec ces dispositifs : augmenter le potentiel locatif français. Cette durée de location combinée à la phase de commercialisation et à la revente des immeubles est d’environ une quinzaine d’années.

Enfin, au sujet de la déclaration concrètement, vous devrez opter le plus souvent au régime réel et vous priver de l’abattement du micro foncier.

Déclaration

Il est un point particulièrement avantageux lorsque vous souscrivez à des SCPI fiscales. La réduction commence l’année de souscription. Il n’y a pas de décalage et ceci notamment sur le Pinel. Donc vous pourrez déclarer votre réduction en N+1 de la souscription sur les revenus imposables perçus en année N.

Ensuite, la déclaration se fera de la même manière que pour un achat en direct.

Pour déclarer vos revenus, la SCPI vous fera parvenir chaque année l’Imprimé Fiscal Unique (IFU). Il regroupe toutes les informations à reporter dans votre déclaration des revenus fonciers. Ici, deux options s’offrent à vous : déclarer au réel ou au micro foncier. Dans les faits, si vous optez pour le déficit foncier, le choix du régime réel est évident. Pour le Pinel, cela dépendra de l’intérêt d’utiliser l’abattement de 30% du régime micro ou pas. Le mieux est d’être accompagné par un chef de projet patrimonial qui évaluera la meilleure solution pour vous.

Enfin, lorsque la SCPI aura vendu ses actifs immobiliers, elle vous transmettra les potentielles plus-values tirées de la vente des actifs. Tout comme pour l’immobilier direct, il s’agira d’évaluer la durée de détention pour définir votre taux d’imposition et les prélèvements sociaux.

Car n’oubliez pas que l’immobilier hors résidence principale est imposable si plus-value il y a.

Stratégies de défiscalisation avec les SCPI :

Bien évidemment, la défiscalisation est l’objectif poursuivi. Cependant, comme nous l’avons abordé, il y a autant de solutions que de situations fiscales. La stratégie à employer dépendra donc de l’analyse de votre patrimoine et de votre pression fiscale bien entendu.

Voici en substance quelques objectifs poursuivis et comment les SCPI de défiscalisation peuvent être intégrée.

Traiter une « faible fiscalité »

L’avantage avec les SCPI, c’est leur accessibilité. Par conséquent, vous pouvez doser votre investissement par rapport à vos besoins de réduction.

La pression fiscale n’est pas forcément objective. Certains ont une aversion fiscale même pour quelques centaines d’euros alors que d’autres peuvent payer des dizaines de milliers d’euros sans pour autant en être dérangés.

Donc, la SCPI peut aider des foyers fiscaux dont l’impôt n’est pas assez important pour faire un Pinel en direct (car perte de l’efficacité fiscale) ou pas assez de fonds.

L’investissement en SCPI permet de gommer une partie de ses impôts en fonction de ses revenus et de sa fiscalité !

Traiter les prélèvements sociaux dus à des revenus fonciers existants

Certains de nos clients détiennent déjà de l’immobilier de rapport. Pour leur profil, la SCPI défiscalisante peut leur effacer tout ou partie de la fiscalité relative à leurs revenus fonciers. Cela concerne l’impôt ET les prélèvements sociaux. Ce mécanisme fonctionne pour ceux qui optent pour le régime de la déclaration des revenus fonciers au réel et non au micro foncier.

En général, cela aide beaucoup des foyers dont les revenus fonciers représentent une majeure partie de leurs ressources et donc de leur impôt sur le revenu.

Les SCPI de déficit foncier sont particulièrement adaptées.

Traiter la fiscalité de l’année en cours

C’est un énorme avantage des SCPI fiscales : elles vous accordent la réduction ou la déduction sur les revenus de l’année en cours.

Plus concrètement, si vous décidez de souscrire dans une SCPI Pinel l’année N, alors vous pourrez déclarer le montant de la réduction en N+1. Contrairement aux biens en direct qui nécessitent l’achèvement des travaux et la livraison du bien. Cela représente en général un décalage d’un à deux ans.

Complément d’un bien en direct

Pour certains profils fortement fiscalisés avec une aversion aux impôts, il est opportun de compléter des réductions déjà existantes avec des SCPI. Cela peut permettre de maximiser le levier fiscal.

Encore une fois, c’est un choix individuel par rapport à la réduction la plus utile pour le foyer considéré.

Exemple de cas pratique : Réduction d'impôts avec une SCPI Pinel

Pinel

Pour une souscription de 50 000€ :

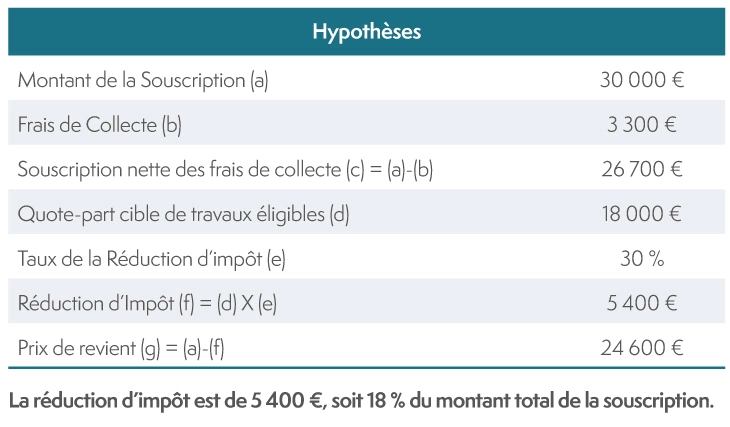

Malraux

Pour une souscription de 30 000€ :

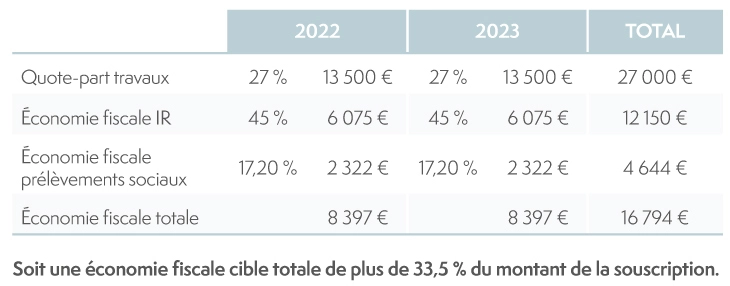

Déficit Foncier

Pour une souscription de 50 000€ :

Il semble que les SCPI ne sont pas qu’un produit de distribution pur. Certaines d’entre elles sont destinées à réduire vos impôts. Nous avons vu que comme dans l’immobilier classique vous avez le choix de votre réduction en fonction de vos besoins.

Ce choix peut être fait en complément d’une réduction appliquée sur un bien en direct. Le dosage est très apprécié en ce sens.

De plus, vous avez une sérénité d’esprit bien plus grande pendant l’exploitation des immeubles car c’est la société qui s’occupe de tout. C’est confortable et cette qualité n’est pas négligeable.

Enfin, pour boucler la boucle, ces SCPI fiscales détiennent l’ADN de la pierre papier : la diversification. C’est un gage de maitrise du risque. Et pour finir, la temporalité imposée par le montage SCPI et défiscalisation doit également être perçu comme une sécurité. Nous n’avons de cesse de dire que le temps de l’immobilier est un temps long.

Intéressés par une réduction d’impôt accessible, adaptable et sans contrainte de gestion ? Nos chefs de projet patrimoniaux sont là pour trouver la solution la plus profilée pour vous.

On vous accompagne dans les étapes de votre projet !