1. Le loueur en meublé non professionnel (LMNP)

Avant de s’attacher au choix du régime, voyons ce qui constitue ces revenus.

Ce statut date de 1949 et s’applique à toute personne louant un bien immobilier meublé. Il comprend les locations meublées classiques, les résidences services (étudiants, EHPAD, etc…) ainsi que les chambres d’hôte.

Afin de conserver ce statut et de bénéficier du choix qui nous concerne dans ce guide, il ne faut pas dépasser le seuil annuel de 23 000€. À partir de là, vous passez dans le statut de Loueur en Meublé Professionnel (LMP). De la même manière, si vos revenus issus de la location meublée sont supérieurs à vos autres revenus, là aussi vous passez en LMP.

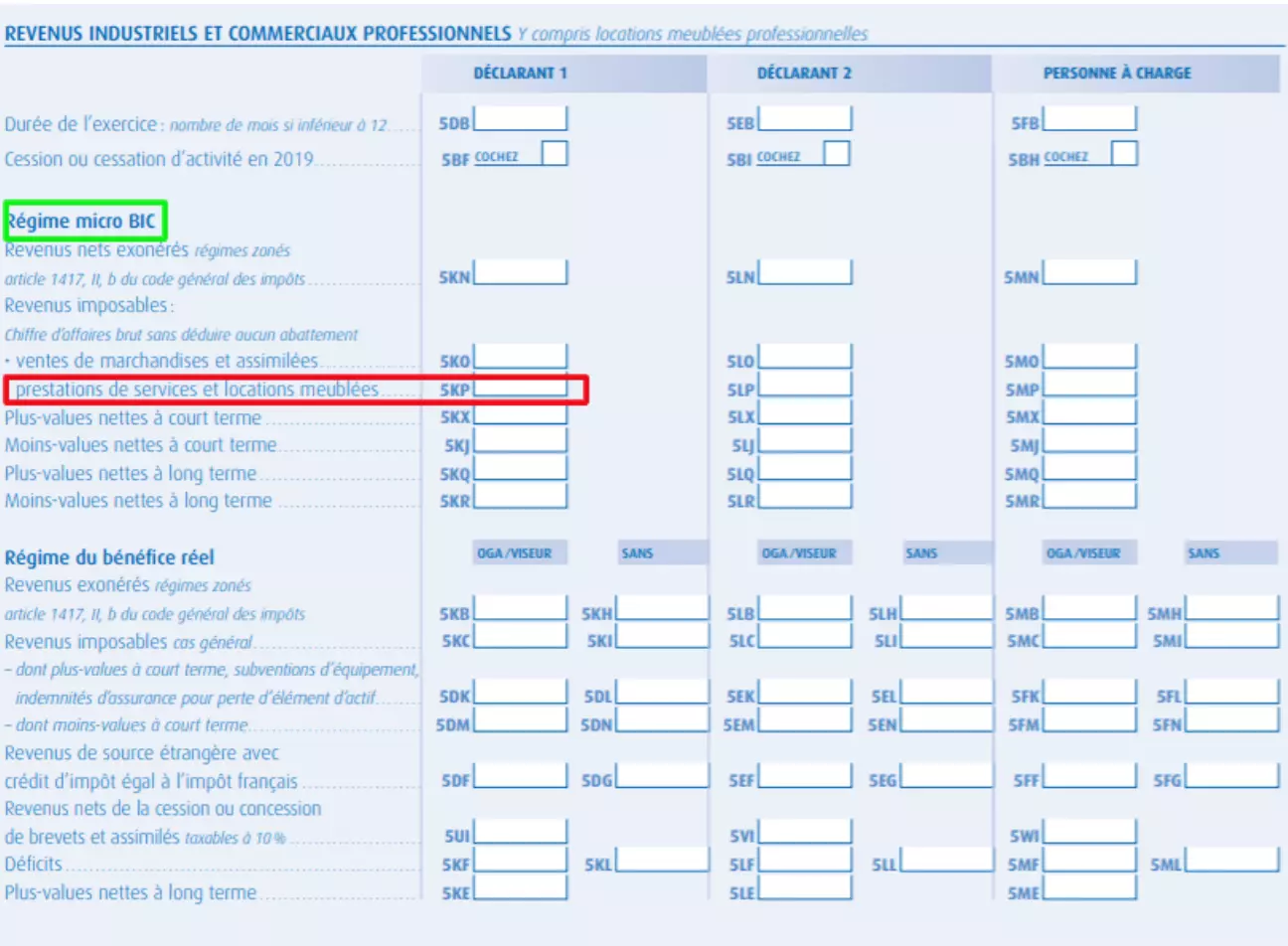

Maintenant, il en découle une déclaration en lien avec ce statut. Celle-ci se fera à travers l’imprimé 2042 C.

Et voici comment cela peut se passer !

netinvestissement vous recommande :

Qu'est-ce que le LMNP (loueur meublé non professionnel) ?

Net Academy | Suivez le cursus : LMNP

Net Academy | Suivez le cursus : LMNP

Découvrez l'univers : LMNP

2. Régime forfaitaire et réel : kezako ?

Tout d’abord, lorsque vous déclarez des revenus de loueur en meublé non professionnel, vous avez le choix. Cette option est très importante car elle va déterminer le traitement de vos revenus.

Régime forfaitaire :

L’autre nom est le micro BIC. En soi, cela ne vous aide pas vraiment !

Il s’agit de traiter vos recettes locatives de manière simplifiée. Il s’agit d’appliquer un abattement sur vos loyers de 50%. Dès lors, les 50% restant sont fiscalisé à l’impôt sur le revenu et aux prélèvements sociaux.

Dans ce cadre, vous ne pouvez pas déclarer vos charges et les déduire. Que ce soient vos intérêts d’emprunt, les charges de copropriété, ou l'une des nombreuses taxes inhérentes à un investissement immobilier, j'ai nommé la taxe foncière, vous les supporterez à plein.

Ce calcul est simple et lisible. En fin de compte, l’administration fiscale estime arbitrairement l’ensemble de vos charges à hauteur de 50% de vos loyers. Ce qui n’est pas pour autant une mauvaise nouvelle. Nous verrons par la suite que ce régime a des atouts en fonction de votre situation.

Exemple :

Dans le cadre de la location en nue, il existe l’équivalent du micro BIC qui s’appelle le régime micro foncier. Si je vous en parle dans cette note, c’est pour vous signifier que l’abattement forfaitaire n’est que de 30% au lieu de 50%.

Note :

Dans le cadre des chambres d’hôtes ou des meublés de tourisme classés, l’abattement est porté à 71%. Vous êtes donc finalement fiscalisé sur 29% de vos revenus. Ce cas de figure sera très peu développé dans ce guide.

Régime du réel :

Ici, vous avez le droit de déclarer l’ensemble de vos charges relatives à votre activité exercée de LMNP. Mais quelles sont-elles ?

- Les intérêts d’emprunts du crédit appliqué à ce bien

- L’Assurance Décès Invalidité du dit financement

- Les charges de copropriété

- L’assurance propriété non occupant

- Les charges de gestion locative (agence, conciergerie)

- La taxe foncière

- Les travaux

En l’occurrence, il s’agit de maximiser ces charges ou, en tout cas, qu’elles représentent à minima les 50% d’abattement du régime concurrent.

Si vous optez pour ce second régime, sachez qu’il fait foi pendant trois ans irrémédiablement. L’importance est grande car même si c’est intéressant sur l’année N, cela peut engendrer des pertes sur les années futures.

Vous avez d’autres critères à prendre en compte. Le statut du LMNP vous permet d’amortir comptablement le bien investi. En d’autres termes, cela veut dire que le prix d’achat est réparti sur plusieurs années d’exploitation pour vous apporter des charges supplémentaires pour annuler le bénéfice BIC. En aucun cas, cela n’engendre une perte de valeur ou une fiscalité supplémentaire sur la plus-value potentielle.

Cet exercice nécessite des bases comptables simples mais sérieuses. Remplir une déclaration n’est pas anodin, la légitimité du professionnel vous permet d’assurer la véracité de la déclaration. Ceci d’autant plus que les deux tiers de ces frais sont récupérés sous forme de réduction d’impôt.

La question de la TVA :

Encore une subtilité parfois méconnue et spécifique aux résidences services gérées (étudiants, EPHAD, etc…). Dans ce type d’investissement, grâce aux services proposés en son sein, ces résidences vous permettent de ne pas être assujetti à la TVA. En quelques mots, vous payez l’ameublement, le bien, et tout ce qui touche au bien hors taxe.

3. Les cas où privilégier le régime forfaitaire

Le premier critère à prendre en compte est somme toute assez simple. Le régime forfaitaire vous permet d’alléger votre déclaration de 50% des recettes brutes. Cet abattement doit forcément être mis en concurrence avec le régime du réel pour optimiser votre investissement.

Selon le profil du client :

Parmi la diversité des personnes concernées, il faut bien avouer que certains d’entre vous veulent mettre l’accent sur la simplicité. Même si le rendement en est impacté, chacun a le droit de ne pas vouloir « se prendre la tête ».

Pour des clients dont la déclaration fiscale leur hérisse le poil, privilégiez la déclaration au titre du micro BIC. Ceci d’autant plus dans l’hypothèse où l’achat immobilier a été réalisé seul sans aide extérieure. Si aucun professionnel ne vous accompagne, ne vous lancez pas dans des déclarations non maitrisées, nos conseils sont des prestations gratuites venant d'experts agréés par l'AMF.

L’autre possibilité est le cas où vous ne seriez pas soumis à imposition au titre de l'impôt sur le revenu. En effet, une personne ou un couple non imposé, c'est possible !

En France, notre système fiscal fonctionne par tranche. Pour une personne seule, les revenus ne doivent pas dépasser 10 084€ selon le barème progressif applicable sur les revenus 2020. Et ce, quelle que soit la nature de ces derniers. Donc, si vos recettes locatives additionnées aux autres revenus sont inférieures à ce seuil, vous n’êtes pas fiscalisés.

Certes, vous devrez vous acquitter des prélèvements sociaux. Toutefois, si l’on considère l’abattement de 50% sur vos loyers perçus, ceux-ci représenteront simplement 8.6%. Ce n’est pas vraiment confiscatoire et remis en perspective avec la simplicité du remplissage du formulaire (juste noter le montant des loyers perçus), c’est une solution qui a du sens.

Selon le cadre légal du réel :

Nous l’avons vu précédemment, le choix du réel impose trois ans de déclaration à ce régime. Donc si vous optez pour celui-ci, vous êtes dans l’obligation de conserver votre choix trois ans.

Il est donc tentant de faire ce choix lorsque vous avez des travaux conséquents sur une année particulière : ravalement de façade, toiture, etc… Ainsi, ces derniers sont déclarés en tant que charge et vous récupérez une partie en économie d’impôt.

Cependant, comme vous vous engagez sur trois, veillez bien à prendre en compte les deux années suivantes sans ces fameux travaux. C’est un très bon exemple de la vision dans le temps (quelques années dans ce cas, souvent beaucoup plus !) dont vous avez besoin pour faire bien « tourner » votre opération financière réalisée.

Selon le mode de financement :

En matière d'immobilier, vous avez plusieurs choix sur votre stratégie de financement. Dans le cadre d’un crédit, il est souvent préférable d’opter pour le réel afin de se servir des intérêts (et de l’assurance emprunteur) pour diminuer la pression fiscale des rentrées locatives. Surtout en début d’exploitation, le moment où vos mensualités sont composées principalement de ces charges.

Dans le cas contraire, celui d’un financement au comptant (ou cash), le choix du régime micro doit peser dans la balance. En effet, dans le cas où les charges réelles sont inférieures à cette fameuse limite de 50% d’abattement, il sera plus intéressant pour vous de choisir cette option.

Selon le mode d’investissement :

Nous l’avons vu, la location meublée recouvre plusieurs typologies : dans une résidence classique mixée avec du nu, dans une résidence service dédiée pour une population spécifique voire en chambre d’hôte.

Dans l’hypothèse où votre bien meublé est dans une résidence service gérée. Ce choix d’exploitation via un gestionnaire confirmé permet au propriétaire de mieux maitriser les charges afférentes à son bien. Généralement, vous n’aurez pas à supporter les petits travaux comme le remplacement d’un carreau de carrelage, la peinture ou le changement d’un robinet par exemple. Ensuite, les charges de copropriété sont beaucoup moins lourdes que dans une résidence classique.

Enfin, ce choix peut être accompagné d’un avantage fiscal via la réduction Censi Bouvard. Il s’agit ici d’un coup de pouce de 11% du prix du bien étalé sur 9 ans. À l’instar de la loi Pinel , cela concerne des constructions neuves car les besoins dans ces résidences sont croissants. Ceci particulièrement pour les étudiants. L’offre locative est limitée, les résidences CROUS saturées et désuètes et les besoins des étudiants (et de leurs parents) en termes de sécurité et de confort sont primordiaux.

Ici, vous ne pouvez pas cumuler la réduction d’impôt et l’amortissement. Se pose alors la question de votre déclaration en fonction du poids des charges par rapport aux 50%. Et là encore, si le choix d’un financement « cash », c’est surement le forfaitaire qu’il vous faudra privilégier.

Selon la durée de votre investissement :

Dans le cas où vous avez un bien immobilier locatif en meublé conservé depuis de longues années, il est peut-être temps de déclarer au régime forfaitaire.

À partir du moment où vous avez utilisé l’amortissement à plein et que votre crédit sur ledit bien est terminé, vous devez vous poser la question de votre déclaration. Si l’ensemble des charges ne représentent pas plus de 50% de vos loyers totaux, c’est le moment de profiter de l’abattement !

En définitive, je ne crois pas qu’il y ait un bon ou un mauvais régime fiscal pour déclarer vos revenus BIC. Si nous devions résumer ce guide aujourd’hui avec vous, je dirais que ce sont d’abord des situations particulières.

Nous pouvons définir plusieurs critères qui peuvent vous faire pencher vers le régime forfaitaire :

- L’achat au comptant

- La durée de vie de votre bien

- Sa typologie : résidence gérée, classique ou chambre d’hôte

- L’engagement temporel du choix du réel

- Le micro BIC s’imposera d’autant plus que ces critères s’additionnent.

Le propos n’était bien entendu pas d’opposer ces deux déclarations. Le but est simplement de lutter face à certaines idées reçues. Bien sûr que le réel a toute sa place et il est particulièrement développé par différents sites.

Chez Netinvestissement, notre ADN est de sortir des sentiers battus. C’est pour cela que nous voulions réhabiliter le régime micro et remettre en perspective que la fiscalité est beaucoup trop complexe pour être remplie de certitudes.

En tout cas, toute l’équipe des chefs de projets patrimoniaux est disposée à vous expliquer et vous aider à adapter les choix fiscaux au meilleur de votre situation.

On vous accompagne dans les étapes de votre projet !